2024年3月の住宅ローン金利の動向は?

| 変動金利 | 10年固定 | 20年固定 | 35年固定 | 保証料 | 事務 手数料 |

||

| 楽天銀行 | |||||||

| 住信SBIネット銀行 | |||||||

| SBI新生銀行 | |||||||

| SBIマネープラザ | |||||||

| auじぶん銀行 | |||||||

| PayPay銀行 | |||||||

| イオン銀行 | |||||||

| ソニー銀行 | |||||||

| アルヒ | |||||||

| みずほ | |||||||

| 三菱UFJ | |||||||

| 三井住友 | |||||||

| 三井住友信託 |

変動金利の住宅ローンで中古戸建を買いました

ですので、金利の変動や日銀の動向に敏感になる必要があり、毎月調べがてら変化を記録していきます。

ちなみに、賃貸マンションに15年住んでから戸建てを買ったのですが、奇しくもローン支払い年数は15年。

これにより、賃貸に住んでかかった金額と戸建て持ち家の場合に必要になった金額が実体験ベースで判明します。その比較も記事化してみます。

ここ数年の過去の住宅ローン金利の推移と動向

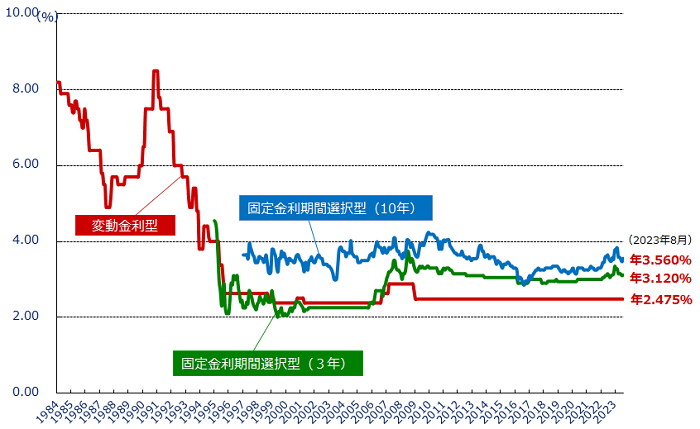

住宅ローンの金利は、銀行によって異なりますが、フラット35のホームページ上に主要行のここ数年の変動・固定3年・固定10年の金利の中央値の推移を示したグラフがあるためご紹介します。

出典:フラット35ホームページ (http://www.flat35.com/loan/atoz/06.html)

※ 主要都市銀行のHP等により集計した金利(中央値)を掲載。なお、変動金利は昭和59年以降、固定金利期間選択型(3年)の金利は平成7年以降、固定金利期間選択型(10年)の金利は平成9年以降のデータを掲載。

※ このグラフは過去の住宅ローン金利の推移を示したものであり、将来の金利動向を約束あるいは予測するものではありません。

変動金利は、大手銀行の代表的な金利。店頭金利は、日本銀行「金融経済統計月報」などを参考に作成。表面金利は銀行関係者から独自に入手。表面金利の点線部分は資料がないため、編集部の推測。フラット35の金利は、2003年以前は住宅金融公庫の基準金利で、2017年10月以降は団信保険料込みの金利

https:///articles/-/127188

御覧のように、バブル崩壊の平成初頭以降、住宅ローンの金利は変動金利・固定金利ともに下落の一途をたどっています。

なお、この金利は基準金利です。

通常、住宅ローンの金利は「基準金利-○○%」というように決まっているため、基準金利は一般的に住宅ローンを借りる際の金利よりもだいぶ高くなっています。

【イー・ローン】住宅ローン関連の金利推移|

https://www.eloan.co.jp/home/trendRate.php

変動金利は年2.475%を数年間維持

変動金利の基準金利は平成21年からずっと今も変わらずに2.475%を維持していることが分かります。

これを見て「住宅ローンの変動金利はここ数年で下がっているはずなのに、基準金利はなぜ下がってない」と思った方も多いでしょう。

たしかに、ここ数年で新規借入時の変動金利はずっと下落しています。

筆者が銀行員時代の3年前は変動金利について「ついに1%を切ったか」などと言っていた記憶がありますが、今は、0.5%程度の変動金利住宅ローンも珍しくありません。

住宅ローンの基準金利がここ10年近く変わっていないのにもかからず、住宅ローンの新規借入時の金利が下がっているということはどういうことでしょう。

住宅ローンの金利は基準金利-○○%というように金利が決まっています。

基準金利が変わっていないのに、新規借入時の金利が下がっているということは-○○%の幅が大きくなっている、つまり優遇幅が大きくなっているということなのです。

現在、住宅ローン金利は銀行の原価割れ寸前とも言われており、過当な金利競争の結果、各社は優遇幅を大きくして、結果として基準金利は変わらないのに、新規借入時の金利はどんどん低くなっています。

原価割れ寸前ですので、これ以上変動金利が下がることは限界でしょう。

固定10年金利は低下傾向

住宅ローンの固定10年の金利は全体的に低下傾向にはありますが、平成25年くらいから急にさらに低下傾向にあることが分かります。

後述しますが、これは日銀の金融緩和の影響が多分にあります。また、平成29年になって上昇傾向にあるのはアメリカのトランプ大統領誕生の影響と言われています。

マクロで見たときにはいずれにせよ低下の曲線とたどっていると言えます。

固定3年金利は大下落から低金利水準を維持

固定3年は銀行が金利変動リスクを負う期間が固定10年よりも短いため、全体的に固定10年よりも低くなっていますが、全体的には固定10年と同じような曲線を描いていることが分かります。

なお平成18年までは変動金利のほうが固定3年よりも金利が高くなっていますが、住宅ローンの金利競争がここまで加熱する前までは、固定3年が最も金利が低く、変動金利には何も金利優遇がないという時代がありました。

住宅ローンを新規に実行するのであれば固定3年というのが当たり前の時代は固定3年のほうが変動金利よりも低かったのです。

政府の経済政策や日銀の方針などとの住宅ローンの関連

住宅ローンの金利は日銀の金融政策や政府の経済政策に大きく関係しています。

住宅ローン金利は政府・日銀の政策とどのように関連しているのでしょうか?

民間銀行にお金を流しやすくすると変動金利は低下する

景気が悪い時、民間銀行がお金を貸しやすくするために、日銀から民間銀行がお金を借りやすくするために、日銀の民間銀行への貸し出し金利を下げることがあります。

これを政策金利と言います。

変動金利は政策金利と連動していますので、日銀が民間にお金を流しやすくすると、変動金利は低下します。

逆に、民間にお金が流れすぎて、景気が過熱気味で、バブルのようになっている場合には、日銀が政策金利を引き上げて、民間銀行が日銀からお金を借りにくくして、民間が銀行からお金を借りにくい状況を作ります。このような場合には変動金利が上昇することになります。

金融緩和を継続すると固定金利は下落する

日銀は景気が悪い時には、お金を刷って民間にお金を流すことがあります。現在日銀が行っている量的金融緩和です。

日銀がお金を刷る時には、ただでお金を刷るわけではありません。民間に流れている資産を日銀が刷ったお金で買い取るのです。

銀行が金融緩和を行う際に、買い取る資産は国債です。市中に流れている国債を日銀が買い取り、日銀は国債の対価の現金を民間に流すことで、景気が活性化するというロジックです。

買いが多いと国債価格は上昇します。国債の価格が上昇すると、国債の金利は下落します。

固定金利は国債の長期金利に連動しますので、日銀が国債を買い取る量的金融緩和を行うと、国債価格が上昇し長期金利が下落して、固定金利は下落するのです。

反対に量的金融緩和をやめる、国債に売りが先行するようなことがあると、国債価格が下落して金利が上昇し、固定金利も上昇します。

日本政府に信用がなくなると固定金利は上昇する

現状、国債の4割は日銀が保有していますが、海外の投資家も安全資産として日本国債を買っています。

日本政府や日本経済に信頼があるため、日本国債は安全資産として買われていますが、日本政府の財政状況が今以上悪化するようなことがあると、国際的に日本国債に信用がなくなるかもしれません。

そうなってしまうと、海外の投資家の日本国債の売りが先行し、国債価格が暴落して、長期金利が上昇して、住宅ローン固定金利も上昇する可能性があります。

低金利政策やマイナス金利の影響

低金利政策やマイナス金利などの政府日銀の政策は直接的に、これまでどのように住宅ローン金利に影響してきたのでしょう?

ゼロ金利政策で変動金利は一定

日銀の政策金利は2008年12月からずっと0.1%とほぼゼロ金利です。

そのため、グラフでも2009年から変動金利は現在までずっと同じ金利となっています。

逆に、2006年6月までずっと0.15%だった政策金利は2006年7月から0.25%に、2007年2月から0.5%に上昇し、2008年10月に0.3%に下落していますが、住宅ローンの変動金利も同じ曲線をたどって、上昇と低下を繰り返しています。

このように、日銀が政策金利を変更すると、変動金利にはダイレクトに影響するのです。

リーマンショック以降変動金利下落傾向

リーマンショックは、2008年9月にアメリカのリーマンブラザーズの経営破綻をきっかけに起きた世界的な不況です。

リーマンショックで最も悪影響をうけたのは日本経済と言われており、日本政府は民間企業がお金を借りやすくするために、政策金利を2008年10月に0.3%に、12月に0.1%に引き下げています。要するに金利を引き下げて民間が銀行からお金を借りやすくするという状況を作るのです。

筆者もその当時にはまさに銀行員でしたが、緊急資金対策資金として様々な低金利の融資制度ができて、資金繰りを支援したという経験があります。

このように、国際的な不景気の影響によって、日本経済が悪影響を受けた場合には、景気対策として、政策金利を引き下げて、民間銀行にお金を貸し出しやすくして、民間経済の活性化を図るということがあります。

日銀の異次元の金融緩和で長期金利は下落

安倍政権になって以降、日銀は異次元の金融緩和でお金を民間にお金を流し続けています。

先ほども説明したように、金融緩和とは、日銀が市中に流れている国債を買うことです。

2013年秋から金融緩和が始まって以降、国債価格は上昇し長期金利は下落の一途をたどっています。

下図は日本相互証券のHPにある、長期金利の過去10年の推移です。

(参照)日本相互証券HP (http://www.bb.jbts.co.jp/marketdata/marketdata01.html)

アベノミクス開始以降、量的金融緩和を拡大しており、国債価格は上昇の一途をたどり、長期金利は下落の一途をたどっています。

2017年に入ってトランプ米大統領誕生の影響で、日本国債に売りが先行して、長期金利は若干上昇していることが分かります。

マイナス金利導入で金利は一時的に下落

2016年2月から日銀はマイナス金利政策を実行しています。

上記のフラット35の金利の変遷の図を見ると、2016年前半に住宅ローンの固定金利は下落しています。

これはマイナス金利の影響です。

民間銀行はより多くのお金を借りてもらわないと、預金を持っているだけでコストになってしまうため、金利を引き下げてでも融資を行いたいという意思の表れです。

しかし、2017年4月になって多くの銀行が住宅ローン金利を引き上げています。

これは、マイナス金利によるコストの上昇分を、住宅ローン金利に転嫁させたためと言われています。

マイナス金利による影響は、住宅ローン金利にそこまで直接的な影響はないと言えますが、マイナス金利の詳細については後述します。

マイナス金利が今後終わると金利はどうなる?

マイナス金利政策は現在も継続中です。マイナス金利政策というと「金利がさらに下がるのでは?」と考えてしまう人もいるかと思いますが、実際には、融資の金利には直接的に影響するものではありません。

マイナス金利政策はそもそもどのような政策で、住宅ローン金利にはどのように影響を及ぼし、今後、マイナス金利政策が終了した場合には住宅ローンの金利はどのようになるのでしょうか?

マイナス金利政策は政策金利ではない

銀行は顧客から預かった預金を融資によって運用していますが、運用しきれない分は国債を購入したり、日銀の当座預金に預けています。

日銀の当座預金にお金を預けておけば、利息収入を得ることができるため、銀行は融資をしなくてもある程度の利息収入を得ることができました。

しかし、マイナス金利を導入することによって、日銀にお金を預けることによって、むしろお金を取られてしまうということになったのです。

変動金利を決定するのは政策金利です。先ほどから述べているように、政策金利は日銀からお金を借りる際の金利です。

しかし、マイナス金利が適用されるのは日銀にお金を預ける際の金利で、政策金利とは別の金利です。

マイナス金利政策は銀行に融資を促す政策

マイナス金利政策が導入されると、銀行は日銀にお金を預けておくことができなくなります。預けておくことによってむしろ金利を払わなければならないためです。

また、国債も日銀が買っている状況ですので、銀行が預かった預金を運用する方法は融資しかなくなります。

これがマイナス金利政策の狙いです。

今までは、融資を行わなくても日銀に預けておけば収益を得ることができたのですが、今後は融資を行わないと、銀行経営が成り立たなくなってしまいます。

民間経済に十分なお金が流れていないために景気が悪いと判断した日銀は、「融資をせざるを得ない」状況を民間銀行に対して作り、融資の拡大と、民間への景気刺激を行っているのです。

マイナス金利政策導入によって一時的に金利は下落

このように、マイナス金利は変動金利や固定金利に直接影響を及ぼす政策金利や長期金利とは全くの別物です。

しかし、2016年2月のマイナス金利政策実施以降、住宅ローン金利は下落しています。

これはいったいどういうことなのでしょう。

マイナス金利導入によって、民間銀行は融資を拡大しなければならなくなりました。

しかし、マイナス金利導入前でも民間銀行はお金を貸したくても貸せなかったというのが現実です。

このため、融資量を確保するために、金利を引き下げて、さらなる金利競争を行うようになったのです。

たくさん作りすぎた農産物の価格が下落することと全く同じ仕組みです。

住宅ローンはこれ以上金利を下げられない水準まで来ている

ただし、住宅ローンの金利はこれ以上下がらない原価割れ寸前の状態であると言われています。

確かにマイナス金利導入によって、住宅ローン金利は下がりました。

しかし、住宅ローンの基準金利を決定する政策金利・長期金利ともに現在はほぼ0%です。

このため、住宅ローンの基準金利がこれ以上下がる余地がないのです。

住宅ローン新規借入時の金利は「住宅ローン基準金利-○○%」で出来上がっていますが、基準金利が下がっていないため、銀行各行は「-○○%」を拡大して、住宅ローンの金利を下げているのです。

つまり、収益を圧迫して住宅ローンの金利を下げたのであって、その下がり幅はもはや原価割れ寸前のところまできていると言われています。

マイナス金利の幅が大きくなると住宅ローン金利が上昇するおそれも

マイナス金利導入によって、住宅ローンの金利は確かに下がりましたが、もはや原価割れ寸前となったため、2017年4月に多くの銀行が住宅ローンの金利を引き上げたということがありました。もはや、コスト負担のほうが大きくなってしまったためです。

その後5月に住宅ローン金利は再び下がりましたが、その後は平衡状態です。

つまり、今後もマイナス金利政策が継続したとしても住宅ローンの金利は下がらないということが予想されます。

また、マイナス金利政策が終了したら、銀行は無理に低金利を維持して融資を行う必要はなくなるため、住宅ローンの金利は再び緩やかに上昇するでしょう。

ただし、マイナス金利政策が終了しても、政策金利や長期金利が動くわけではありません。

このため、基準金利はそのままですので、大きく上昇するという可能性も考えられません。

アメリカの利上げと金利の関係

よくニュースでアメリカFRBの利上げのタイミングという言葉を耳にしますが、アメリカやヨーロッパ中央銀行の金融政策によっても、金利が変動する可能性があります。

円とドルは需給関係で相場が決まる

円とドルの相場は需給のバランスによって決まっているなどと一部でよく言われます。

ドルの発行額のほうが多くなれば相対的に円の希少価値が増すため、円高になり、円の発行額のほうが多くなればドルの希少価値が増すためドル高円安になります。

リーマンショック時には世界中で量的金融緩和を行いしたが、日本をは世界各国ほどには緩和を行いませんでした。

外貨はたくさん通貨を刷ったのにも関わらず、日本円だけが今まで通りの量であった場合には、相対的に円のほうが希少価値が増すことになります。

そのため、2011年、2012年には円は対ドルで70円台まで円高になりましたが、アベノミクスによる量的金融緩和以降、110円前後に為替が落ち着いています。

アメリカが利上げに踏み切ったら円安になる

アメリカが利上げを行うということは、市中に流しているお金の量を引き締める(少なくする)ということでもあります。

この場合には、ドルの量が少なくなるということですので、相対的にドルの希少価値が増し、ドル高円安になってしまいます。

円安を嫌う政府は金融緩和縮小に向かう可能性が高い

円安は輸入関連の仕入れコストが上がってしまいます。したがって、極端な円安は経済にマイナスになります。

そこで、アメリカが利上げを行った場合には、ドルとの需給バランス調整のために、日銀による金融緩和の縮小または政策金利の引き上げに向かう可能性があります。

金融緩和縮小に向かうと国債価格が下落=長期金利が上昇する可能性

日銀が国債を買い取ってお金を市中に流す量的金融緩和が縮小すれば、国債の買いが少なくなりますので、国債価格は下落してしまいます。そうなると、長期金利も上昇しますので、住宅ローンの固定金利が上昇する可能性があります。

また、政策金利を引き上げる場合には変動金利が上昇をする可能性があります。

住宅ローン金利の相場推移と今後の動向見通し まとめ

住宅ローンの金利は政府や日銀の経済政策や金融政策に大きく関係しています。

基本的には国債価格が上昇すれば固定金利は低下します。

政策金利が下落すれば変動金利は下落しますが、国債の金利である長期金利も政策金利もこれ以上下がらない水準まできています。

また、マイナス金利政策によって住宅ローンの金利が下がるということも、今よりも下がりそうにもありません。

つまり、今後は金利のさらなる下落要因はないことが予想されます。

今後は、アメリカの利上げの影響などが日本の金融政策に影響を及ぼし、金利が上昇する可能性のほうが高いといえるのではないでしょうか?

住宅ローン申し込むにあたって、どの銀行や金融機関を選ぶかで審査に通りやすいなどがあるのかは気になりますよね。

前半ではその辺の事情を元銀行員の方に金融機関別で解説してもらい、

後半では住宅ローンに関するケース別(はじめての住宅ローン、繰り上げ返済、借り換え、返済困難)の目次をピックアップしています。

よかったら参考にしてください。

住宅ローン審査が通りやすい金融機関はどこ?銀行 信用金庫 フラット35 ろうきん JA比較

銀行・信用金庫・フラット35など様々な住宅ローンがありますが、どこに申し込むかによって審査に通りやすいという基準はあるのでしょうか?

信金やろうきんやJAなど地域に密着した金融機関の場合には、どのような取引状況によって審査に影響するのでしょうか?

銀行

銀行はメガバンク、ネット銀行、地方銀行によってそれぞれ審査の基準が異なります。保証会社が異なるためです。

メガバンクは子会社に保証会社も持っており、その保証会社の保証を付けるのが一般的です。また、保証料は審査の結果によって異なります。

審査の結果リスクが高い人:保証料が高くなる

審査の結果リスクが低い人:保証が低くなる

という特徴があります。

地方銀行の保証料も審査によってメガバンクと同じように変動する仕組みになっています。

なお、地方銀行の住宅ローン審査では、子会社が保証を行わずに、銀行同士でお金を出し合って作った保証会社や民間の保証会社を使う住宅ローンが一般的です。

ネット銀行は保証料や手数料込で、3.24%と決まっていることが一般的です。

このため、リスクの高い人も低い人も同じ手数料が適用される仕組みとなっています。

つまり、ネット銀行の住宅ローンでは、リスクの高い人を高い保証料で審査に通すという仕組みにはなっていません。

よって、銀行の住宅ローンでは、ネット銀行→ メガバンク→ 地方銀行の順番で審査の難易度が低くなり、金利の低いネット銀行住宅ローンが実は最も審査が厳しくなっている面があります。

しかし、現在は銀行同士が過熱して住宅ローンを奪い合っている中ですので、地方銀行の審査に通る人は、メガバンクも審査に通過させてしまうということが往々にしてあります。

銀行については、もっと掘り下げたページを用意しました↓

住宅ローン審査が通りやすい銀行はどこ?メガバンク 地銀 ネット銀行比較と審査が有利な人を元銀行員が明かす

信用金庫

信用金庫は親などが古くからの組合員が有利になることも

信金(信用金庫)は、地域に根付いて営業を行なっています。

そのため、親が昔から信金に出資をしているような古くからの組合員の親族であるような場合には審査で優遇されることがあります。

また、地銀と同じようなメイン取引先企業の従業員なども審査で有利になります。

信用金庫の住宅ローンの保証会社は地方銀行の保証会社と同じ会社である場合が少なくありません。

住宅ローンは一般的に保証会社の保証なくして融資を行いません。

このため、信用金庫の審査難易度は地方銀行と同程度であると考えておけば問題ないでしょう。

フラット35

フラット35の基準自体は銀行や信用金庫よりも甘くもなく、厳しくもなく平均的です。

返済比率や申込基準なども民間金融機関と大差ない基準となっています。

しかし、フラット35は金融機関や住宅ローン会社が窓口となって代理で取り扱いを行っています。

代理店が勝手に基準外の取り扱いを行うことはあり得ませんので、審査に一切融通が利かないのがフラット35の特徴です。

例えば民間金融機関であれば「返済比率が若干オーバーしているけど、同居の親にも収入がある」などの理由で審査に通過できる可能性もありますが、フラット35は基準を1つでも外していた場合には審査には通過できません。

このため、フラット35の審査に通過できるかどうかは、フラット35ホームページの審査基準を読めばどんな人でもわかるのです。

さらにフラット35には以下の2つの特徴があります。

①団体信用生命保険加入が融資条件ではない

②保証会社が存在しないため保証料がかからない

民間金融機関の住宅ローンは団体信用生命保険への加入が必須条件です。

このため、健康状態に問題があり団体信用生命保険に加入できない人は、審査基準を完璧にクリアしていたとしても住宅ローンを借りることができません。

しかし、フラット35は団体信用生命保険への加入が義務付けられていないため、健康上の理由で民間金融機関の住宅ローン審査に通過できない人でも住宅ローンを借りることができる可能性があります。

なお、希望者は別料金で団体信用生命保険へ加入することができます。

ろうきん

ろうきんは、会員労働組合の組合員が様々なローンで金利が優遇されます。

そもそもろうきんは、組合員相互の互助組織ですし、会員組合の組合員は所得や勤続年数などが、ろうきんにとって簡単に把握することができるので、会員組合の組合員は審査で有利になります。

JA農協

農協も組合員の方が審査で有利になります。

また、農業出荷額などが多い方が審査で優遇される傾向にあり、農協と金融以外の営農分野での取引の厚さが審査で重視されることがあるようです。

農協は信金や地銀以上に人間関係で成り立っている組織ですので、古くからの付き合いや農業での取引が大きい家の子供などは、住宅ローンの融資を断りにくいという傾向があるようです。

はじめての住宅ローン申込みを考えている人向け

-

-

- 住宅ローン審査が通りやすい銀行はどこ?

メガバンク 地銀 ネット銀行比較と審査が有利な人を元銀行員が明かす - フラット35とは?利用条件や申込方法&金利 諸費用もわかりやすく解説

- フラット35と銀行の住宅ローンの違い!

金利 諸費用 団信 限度額 審査を比較して解説 - 今年の今月最新版!住宅ローン低金利で安い銀行は?

過去の金利の相場推移と今後の動向・見通しも - 住宅ローン 固定金利と変動金利 どちらが良い?おすすめは?徹底比較

- 住宅ローン返済負担率 返済比率とは?

返済シミュレーションと返済計画表・返済予定表 - 住宅ローン審査で通りやすい人を元銀行員が明かす!

通らない人の理由は職業年収基準だけではない - 住宅ローン年収400万円で審査通らない?

年収の何倍が借入可能額かシミュレーション⇛700万円 1000万円 夫婦合算 - 住宅ローン審査の必要書類から分かる審査基準で通らない人の理由と傾向

- 住宅ローン審査でクレジットカード払いの買い物やキャッシング枠利用と延滞の影響は?

- 自営業は住宅ローン審査に通らない?

銀行員が話す審査落ちで借りられない理由 - 住宅ローン仮審査日数と落ちた結果の理由!

通らない事前審査基準を元銀行員が明かす - 住宅ローン本審査期間と落ちた理由!

通らない審査結果と仮審査の違いを元銀行員が明かす - 住宅ローン落ちた履歴で再審査できる?

再審査で通過と増額 減額理由&転職や離婚のケース - 住宅ローンつなぎ融資とは?

金利と手数料いくら?どこから借りるの?銀行?フラット35?

- 住宅ローン審査が通りやすい銀行はどこ?

住宅ローン繰上げ返済を検討している人向け

住宅ローンの借換を検討している人向け

住宅ローンの返済が困難になった人向け

-

共働き夫婦で平均年収世帯の家計

節約もある程度しているのですが、どちらかというと投資や副業に力を入れて収入の柱を増やすことを試行錯誤しています。

最近は投資の一環として仮想通貨にも関心があって少額購入していたのですが、「Web3.0」という言葉を聞くようになってから、仮想通貨の根幹技術のブロックチェーンや、新しいムーブメントのNFTの情報も追うようになっています。

運営していく中で、お金に関して詳しい知識と持つ銀行員やFPの方に記事を書いてもらったりもしています。

詳しく話を聞かせてくれたお金の専門家

ファイナンシャルプランナーN女史

ファイナンシャルプランナーN女史

30代の子育てママ

保険は誰に相談?生保レディ・保険ショップ・通販型保険

FPさんの保険相談/医療保険/ガン保険の加入

死亡保障の必要額いくら?生命保険の選び方

※当サイトはアフィリエイト広告を利用しています。

元銀行員 金利(かねとし)さん

元銀行員 金利(かねとし)さん

自営業は住宅ローン審査に通らない? 元銀行員が話す

審査落ちで借りられない理由

住宅ローン仮審査で落ちた結果と本審査で落ちる理由&審査通らない基準を銀行員が語る